2月と言えば確定申告の時期です。去年はコロナの影響で4/15まででしたが今年は3/15までと元に戻りました。

今回は、確定申告することで払い過ぎた税金(最大15%)を取り戻そう的な記事になります。

本記事の対象となる人

・上場株式の配当金がある人

・配当控除したことがない人

・確定申告が面倒と思っている人

期待効果

・確定申告してみようと思える(かも)

・配当金の手取り額が増える(かも)

・今後の資産運用を見直せる(かも)

株の配当金については約20%の税金が掛かります。

この税金は特定口座(源泉徴収あり)で徴収されるのですが確定申告を行う事で払いすぎた税金の一部を取り戻すことができます。

確定申告のイメージ

・「申告書を郵便窓口で送るとか面倒くさい」

→ 「時間外収受箱」に直接提出できる(土日でも)

・「どうせ少ししか返ってこんのやろ」

→ 配当金の3~15%が返ってくる(しかもハードル低)

本記事では「面倒くさい」という「思い込み」を撃破するため、まずは動機付け、「やる気的なスイッチ」を押すところから入ります。

※対象:会社員

※配当金の税率は20.315%(所得税・復興特別所得税15.315%、住民税5%)ですが、ここでは簡易出来に所得税15%,住民税5%としております

※詳細については必ず国税庁のホームページで確認して下さい(シミュレーションするなど)

※実施の際は自己判断自己責任でお願いします

目次

年間取引報告書を確認⇒配当金の源泉徴収額(所得税)を確認⇒還付金の最大値を知る

節税できる金額・・・やはり、行動の原動力はここでしょう(資本主義社会なので)。どれくらい節税になるか(いくら返ってくるか)が重要かと思います。

どうすれば良いか?

まず、証券会社から送られてきた(またはダウンロードした)年間取引報告書を確認し、源泉徴収された配当金の所得税額を確認して下さい。

金額をご確認できたでしょうか?

確定申告することで、この金額(配当金の所得税額)がまるごと還付される可能性があります。

ここで、やる気が起きない金額だった場合、ここで終了です。

しかし、覚えておいて欲しいのは、この所得税分の約15%が還付される、つまり、手元に戻ってくる(かもしれない)金額になります。

今回ダメでも次回(来年)があります。

給与の所得税率を調べる⇒10%以下なら所得税ゼロ化も(住民税5%は納税する)

配当控除は配当金額の10%です。

よって、所得税率5%,10%の場合、配当金に掛かっていた所得税15%を節税できます。

所得税率の推定方法

1.源泉徴収票を確認し、下記のように課税所得金額を計算する

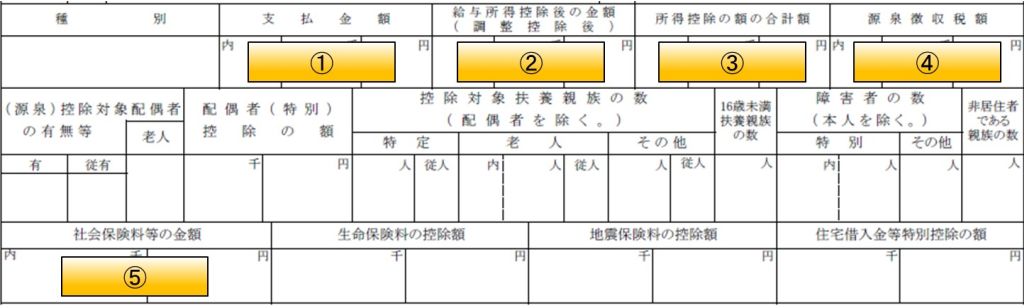

課税所得金額 = 「②給与所得控除後の給与等の金額」-「③所得控除の額の合計額」

※番号はアイキャッチ画像の源泉徴収票参照

2.「所得税の速算表(下図)」から所得税率を調べる

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/2260.htm

この税率が23%以下であれば配当控除(確定申告による総合課税)が有利です。

税率が33%以上(表の灰色エリア)であれば何もしない(確定申告せず分離課税のまま)が有利になる場合があります。

正確な還付金額については、国税庁のホームページで確定申告申請書類を作成しシミュレーションするのが良いかと思います(課税所得が900万円超えても全体に33%が掛かる訳ではなく、超えた部分に33%掛かります)。

まとめ。メリットあれば「総合課税(配当控除)」で確定申告

株の配当金を受けており、所得税率が(大ざっぱに言えば)23%以下であれば確定申告(配当控除)の活用を検討した方が良いかと思います。何度も言いますがハードルはかなり低い印象。

最後に。

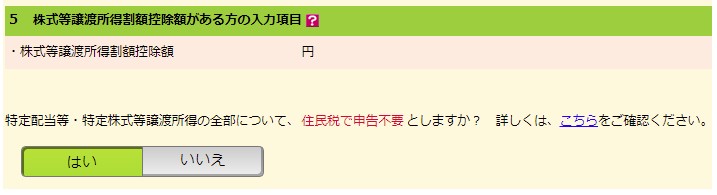

確定申告の際、住民税申告不要の選択は「はい」を選びます。これにより、住民税は5%にできますが、しないと総合課税のため10%になってしまいます。

以上、ご参考まで。